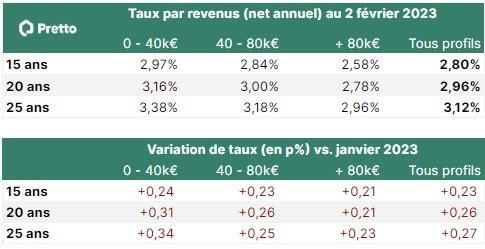

La hausse de 50 points de base des taux directeurs qui a été annoncée ce jour par la Banque Centrale Européenne est d’ores et déjà intégrée dans les taux de marché et va continuer de tirer vers le haut les taux de crédit immobilier pratiqués par les banques.

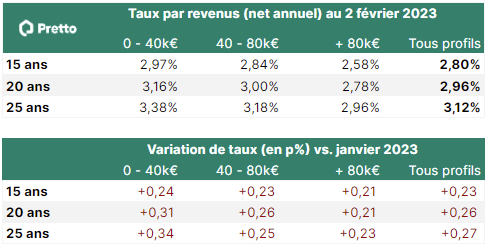

Pretto, leader du courtage en crédit immobilier 100% en ligne a interrogé ses partenaires bancaires et obtenu leurs nouvelles grilles tarifaires. Résultat : leurs taux augmenteront de + 0.10 à + 0.20 point en février.

Pour amortir les secousses subies ces derniers mois dans un marché financier qui reste « flat », c’est-à-dire sans marge, les banques ont tendance à se recentrer sur leurs clients à hauts revenus - soit autour de 90K€ en Ile-de-France et 75K€ en région pour un couple- en recherche de montants de financements peu élevés, soit sous les 500K€.

Mais une tendance se dégage pouvant favoriser le financement de nouveaux dossiers : la prise en compte de l’épargne résiduelle.

« Nous observons qu’au vu du coût du refinancement les banques sont en recherche de liquidités peu chères. Elles sont donc particulièrement attentives au niveau d’épargne résiduelle que les futurs emprunteurs sont en capacité de leur confier une fois le financement de leur acquisition réalisé. Certaines banques en font un critère décisif, nous invitons donc les candidats emprunteurs à s’organiser pour disposer de cette liquidité et de la mettre en avant dans leur négociation » conclut Pierre Chapon.

A propos de Pretto

Co-fondé en janvier 2017 par Pierre Chapon et Renaud Pestre, Pretto est un courtier en crédit immobilier 100% digital. Il allie le meilleur de la technologie et l’expertise d’experts crédits dédiés à distance. Grâce à son algorithme enrichi quotidiennement, Pretto permet à ses utilisateurs de comparer les taux et conditions pratiquées par les plus grandes banques françaises et de trouver le prêt le mieux ajusté à leur profil comme à leur projet. A l'expérience online intuitive et sécurisée s'ajoute l'accompagnement d'un expert crédit attitré. Réactif et transparent, il coache à distance son client, négocie pour lui avec les banques et l'accompagne jusqu'à la signature. Pretto prend en charge tous types de prêts. En septembre 2020, Pretto a lancé son DataLab, l’observatoire des tendances du marché immobilier, qui délivre des analyses issues de plus de 700 000 simulations annuelles. Aujourd’hui, Pretto emploie 180 collaborateurs et aide à financer 1Md€ de crédit immobilier par an. Pretto propose aussi un agrégateur d’annonces immobilières accessible grâce à l’application Pretto Search. Pretto a levé 1,3M€ en octobre 2017, 8M€ en février 2019 et 30M€ en 2022.

Lire aussi : Crédit immobilier : un impact particulièrement limité de la récente hausse du taux d'usure

Actus AssurTech / InsurTech

Actus AssurTech / InsurTech