. 63% des institutions financières déclarent que les investissements ont augmenté par rapport à l'année dernière

. Les institutions financières prévoient un retour sur investissement d’environ 4 ans

. Des obstacles persistent - des systèmes informatiques anciens, les contraintes réglementaires et l’absence de notion d’urgence freinent les investissements

Paris, 27 mai 2020 - Une nouvelle étude publiée par la plateforme d’open banking Tink révèle que les institutions financières augmentent leurs investissements dans l’open banking, en même temps que le secteur évolue d’une logique de mise en conformité à une logique de création de valeur.

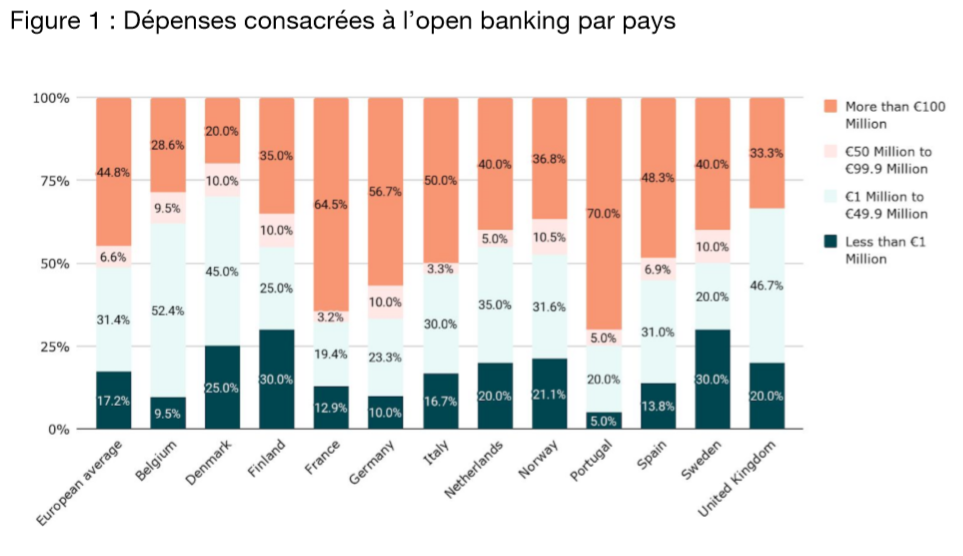

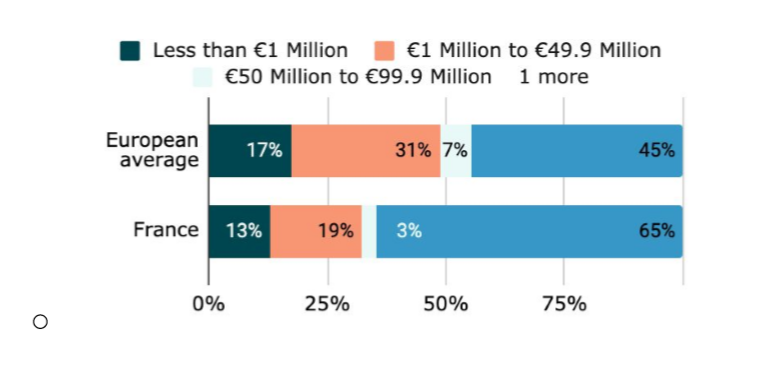

Selon cette étude, les budgets d'investissement médians des institutions financières européennes dans l’open banking se situent généralement entre 50 et 100 millions d'euros, avec des dépenses dépassant 100 millions d'euros pour près de la moitié (45 %) d’entres elles.

Les avantages et les obstacles à l'investissement dans l’open banking

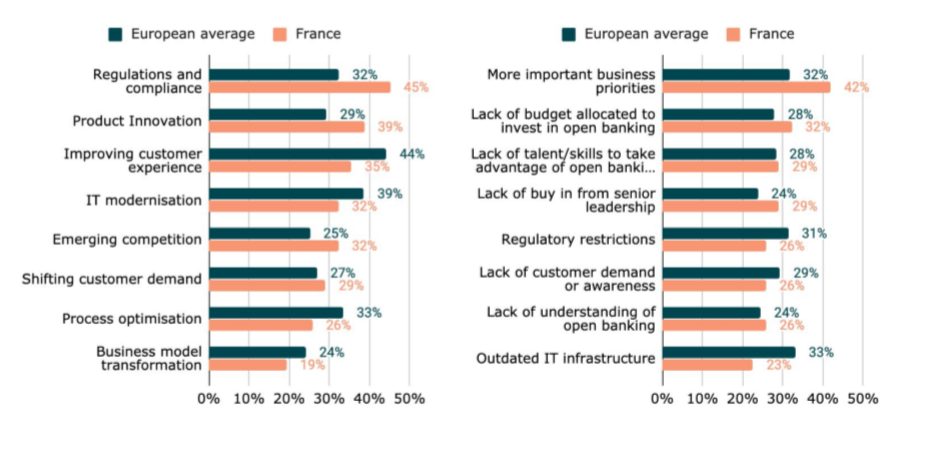

La possibilité d'améliorer l'expérience client constitue le principal moteur de ces investissements dans l’open banking - cité par 44 % des établissements financiers interrogés. Viennent ensuite la modernisation informatique (39 %) et l'optimisation des processus (34 %).

Cependant, des obstacles persistent : l’ancienneté des systèmes IT en place étant considérée comme le principal frein à l'investissement pour un tiers des répondants (33 %). Par ailleurs, 32 % estiment que d’autres priorités restreignent les dépenses et 31 % que les contraintes réglementaires constituent une entrave.

Le temps du retour sur investissement : récolter les fruits de l'open banking

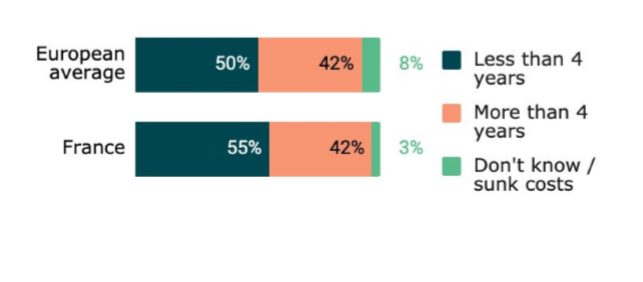

Néanmoins, les institutions financières sont optimistes en matière de retour sur investissement : 50 % d'entre elles estiment qu’il faudra moins de quatre ans et plus des deux tiers (69 %) s'attendant à ce que les avantages l'emportent sur les coûts en moins de cinq ans. 1 % seulement des personnes interrogées estiment qu'il n'y a aucun retour sur investissement.

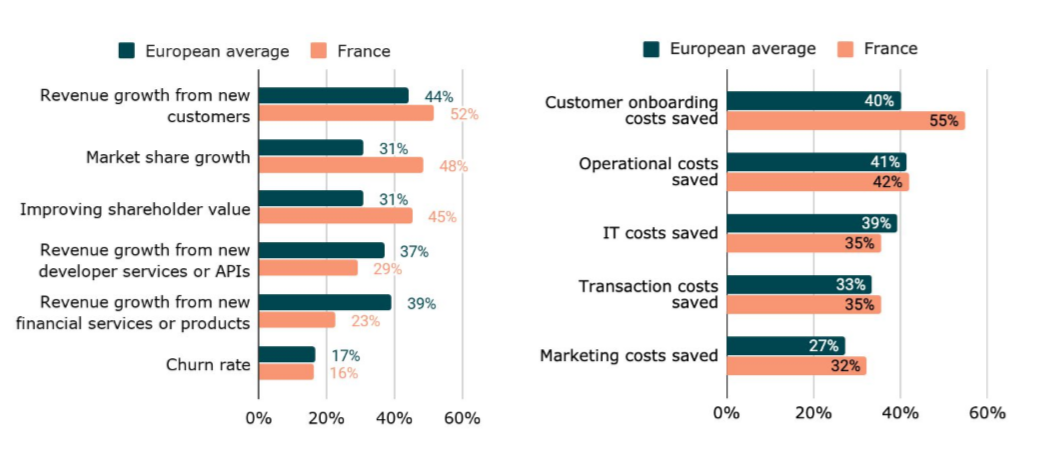

Les institutions financières reconnaissent franchement le potentiel commercial offert par l'open banking à court terme. L’augmentation des revenus engendrée par les nouveaux clients constitue le 1er indicateur de succès d’investissements dans l’open banking pour les sondés (44%).

Viennent ensuite les revenus supplémentaires tirés de nouveaux produits et services (39 %) et la monétisation des données grâce à l'offre d'API et de services aux développeurs (37 %).

Daniel Kjellén, co-fondateur et CEO, Tink déclare "L'ampleur de ces investissements prouve que l’open banking est passé du stade de défi lié à la mise en conformité à celui d'opportunité commerciale dans l'esprit des institutions financières. L’open banking est ainsi devenu une partie constitutive de la transformation numérique des institutions financières et a été intégré à toutes les strates de l'organisation. C’est également un élément crucial pour accroître les revenus et se différencier en matière d’engagement et d'expérience client. Aujourd'hui, alors que nous sommes confrontés aux nouvelles réalités sociales et économiques de la vie avec le Covid-19, il est vital que les institutions financières continuent à donner la priorité au développement de nouveaux cas d'usage d’open banking. Ainsi, elles trouveront de nouvelles manières pour accompagner leurs clients et leurs fournir des services financiers sur l’ensemble des canaux numériques".

La France : la raison plus que la passion

Dans le peloton de tête des investissements

La France est l'un des pays européens qui consacrent le plus de dépenses à l’open banking.

- Près des deux tiers (64,5 %) des institutions financières françaises dépensent plus de 100 millions d'euros - la dépense médiane en Europe se situant entre 50 et 100 millions d'euros.

Les raisons qui poussent les Français à investir dans l’open banking font ressortir :

- La réglementation et la mise en conformité sont citées en premier lieu (45 %, alors que c’est au contraire le 2ème frein cité par la moyenne des pairs européens), suivies par l'innovation en matière de produits (39 %) et l'amélioration de l'expérience client (35 % contre 44 % au niveau européen).

- Les principaux freins cités concernent l’absence de notion d'urgence (42 % contre 32 % en Europe), le manque de budget (32 %) et le manque de compétences ou de talent pour tirer parti des possibilités offertes par l'Open Banking (29 %).

- 55 % des répondants français estiment que les retours sur les investissements consacrés à l’open banking mettront moins de quatre ans, à l’image des résultats obtenus à l’échelle européenne (50%).

- Faire de l’open banking le cœur de la transformation numérique en se concentrant sur les cas d'utilisation qui peuvent compléter ou prolonger des objectifs existants pour les lignes d'activité.

- Créer une feuille de route pour l’open banking afin de commencer à jeter les bases des objectifs futurs.

- Se concentrer sur les résultats immédiats en expérimentant des cas d'utilisation élémentaires avec des résultats clairs, en tirant parti de l'ouverture bancaire en fonctionnant comme un TPP (Third Party Provider).

Jérôme Albus, directeur France & Benelux, Tink : "La France abrite certaines des plus grandes banques du monde (BNP Paribas, Crédit Agricole, Société Générale), et toutes sont en train de vivre une transformation numérique importante. Les investissements réalisés par les institutions financières françaises montrent que l'open banking est un élément essentiel de leur stratégie globale. Dès lors, la multiplication des cas d’usage va se développer. L’open banking annonce déjà l’open financing !"

Méthodologie :

Pour mieux comprendre l'évolution du marché depuis l'année dernière, Tink a fait appel à l’organisation indépendante d'études de marché YouGov pour la deuxième année consécutive. Cette fois, Tink souhaitait identifier les perceptions vis-à-vis de l’open banking, les budgets et les priorités d'investissement en Europe. Dans ce cadre, 290 dirigeants de services financiers répartis dans 12 pays européens (dont 31 en France) ont été interrogés entre le 28 janvier et le 3 mars 2020. Ce premier rapport zoome sur les comportements à l'égard de l’open banking ainsi que sur la "volonté stratégique" de saisir les opportunités, en soulignant les principales différences entre les pays.

À propos de Tink

Tink est la principale plateforme d’open banking en Europe qui permet aux banques, Fintech et start-up de développer des services financiers axés sur les données. Grâce à une API, Tink permet aux clients d'accéder à des données financières agrégées, d'initier des paiements, d'enrichir les transactions et de créer des outils de gestion des finances personnelles. Tink se connecte à plus de 2 500 banques qui atteignent plus de 250 millions de clients bancaires à travers l'Europe. Fondé en 2012 à Stockholm, Tink emploie 270 personnes et dessert 14 marchés européens à partir de 13 bureaux.

Téléchargez le rapport :

Actus AssurTech / InsurTech

Actus AssurTech / InsurTech