Dans un contexte où les perspectives économiques sont dominées par l'évolution des coûts de l'énergie et les niveaux d'inflation records, EY s’est intéressé aux tendances et aux nouveaux enjeux du marché du crédit en Europe et en France, à travers notamment l’évolution du pouvoir d’achat et les mesures de soutien aux entreprises et aux ménages.

Au regard des actualités géopolitiques et énergétiques des différentes pays de la zone euro, les prochains mois sont incertains.

« On observe sur le marché immobilier une forte baisse du nombre de transactions et de la valorisation du marché mais en parallèle on constate une hausse de la marge nette d'intérêt pour les banques, ce qui engendre pour ces acteurs une réelle opportunité d'intégrer les chaînes de valeur auprès des agences immobilières et les services non financiers sur le housing » détaille Pierre Borg, associé en charge du marché Banking & Capital market chez EY.

Les principales conclusions de l’étude :

► Les prêts bancaires dans la zone euro devraient augmenter de 4,6 % d'ici la fin de cette année, mais se contracteront de 1,8 % en 2023 - une première baisse depuis 2014. En France, les prêts ont augmenté de 6,7 % au troisième trimestre 2022, Il s'agit du niveau le plus élevé depuis six trimestres, avec une hausse des prêts aux entreprises plus importante que dans les autres catégories.

► En septembre, le taux moyen des crédits immobiliers français s'élevait à 1,68 %, contre 3,03 % en Allemagne. Sur l’année, les prêts hypothécaires devraient augmenter de 5,7 %, mais une hausse de seulement 1 % est attendue pour 2023, soit le taux le plus faible de la France depuis 2014.

► Le stock de prêts hypothécaires en France a augmenté de 6,3 % au troisième trimestre 2022, soit le plus faible pourcentage depuis cinq trimestres. L'inflation des prix des logements s'est atténuée - les valeurs moyennes ont augmenté de 6,8 % en glissement annuel au deuxième trimestre, contre un récent pic de 7,5 % au troisième trimestre 2021.

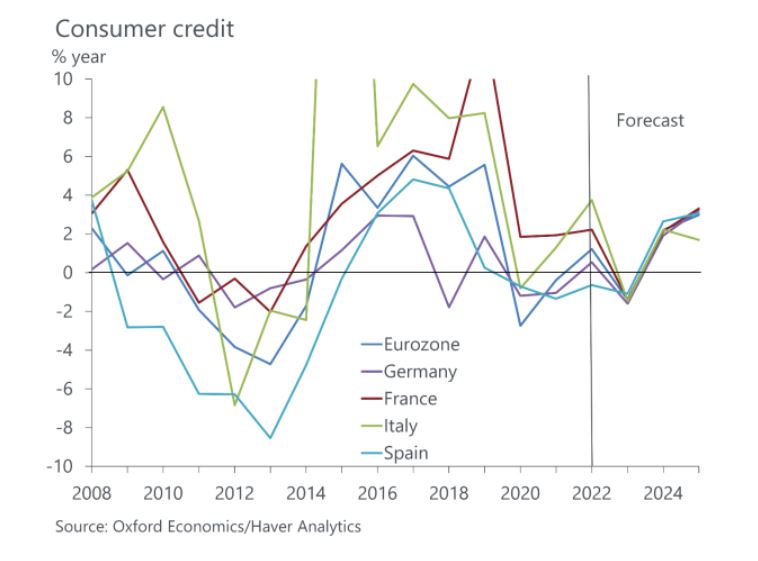

► La croissance des prêts non garantis en France a continué de dépasser celle de la zone euro. Le stock de crédit à la consommation a augmenté de 4,2% au troisième trimestre 2022 contre 3,6% au trimestre précédent. Le crédit à la consommation devrait baisser de 1,4 %, en 2023 ce qui pourrait représenter la première contraction depuis 2013.

► Le stock de prêts aux entreprises a augmenté de 7,8 % au troisième trimestre 2022, hausse la plus importante, hors période de pandémie, depuis 2008. En comparaison, la croissance des prêts a été en moyenne de 4,8 % entre 2015 et 2019. Néanmoins les prêts aux entreprises devraient reculer de 2,5 % en 2023, marquant leur première baisse en 14 ans.

► Un retour à la croissance est attendu pour toutes les formes de prêts en 2024 de 2,6 % (croissance des prêts hypothécaires de 1,9 %, croissance du crédit à la consommation de 2,1 % et croissance des prêts aux entreprises de 3,4 %). Le total des prêts devrait augmenter de 3,4 % en 2025.

« La forte progression du BNPL e-marchants illustre bien une situation tendue au sein des ménages, avec une perspective sur le BNPL asynchrone dans les applications. Mais cela touche également le crédit affecté, avec en réponse à un pouvoir d'achat sous tension, une hausse du coût du risque avec une augmentation du volume de transactions et cela augure aussi d'un mouvement plus large de positionnement des retailers et marques dans les services financiers intégrés dans leurs plateformes et parcours » observe Pierre Borg, associé en charge du marché Banking & Capital market chez EY.

Au regard des actualités géopolitiques et énergétiques des différentes pays de la zone euro, les prochains mois sont incertains.

« On observe sur le marché immobilier une forte baisse du nombre de transactions et de la valorisation du marché mais en parallèle on constate une hausse de la marge nette d'intérêt pour les banques, ce qui engendre pour ces acteurs une réelle opportunité d'intégrer les chaînes de valeur auprès des agences immobilières et les services non financiers sur le housing » détaille Pierre Borg, associé en charge du marché Banking & Capital market chez EY.

Les principales conclusions de l’étude :

► Les prêts bancaires dans la zone euro devraient augmenter de 4,6 % d'ici la fin de cette année, mais se contracteront de 1,8 % en 2023 - une première baisse depuis 2014. En France, les prêts ont augmenté de 6,7 % au troisième trimestre 2022, Il s'agit du niveau le plus élevé depuis six trimestres, avec une hausse des prêts aux entreprises plus importante que dans les autres catégories.

► En septembre, le taux moyen des crédits immobiliers français s'élevait à 1,68 %, contre 3,03 % en Allemagne. Sur l’année, les prêts hypothécaires devraient augmenter de 5,7 %, mais une hausse de seulement 1 % est attendue pour 2023, soit le taux le plus faible de la France depuis 2014.

► Le stock de prêts hypothécaires en France a augmenté de 6,3 % au troisième trimestre 2022, soit le plus faible pourcentage depuis cinq trimestres. L'inflation des prix des logements s'est atténuée - les valeurs moyennes ont augmenté de 6,8 % en glissement annuel au deuxième trimestre, contre un récent pic de 7,5 % au troisième trimestre 2021.

► La croissance des prêts non garantis en France a continué de dépasser celle de la zone euro. Le stock de crédit à la consommation a augmenté de 4,2% au troisième trimestre 2022 contre 3,6% au trimestre précédent. Le crédit à la consommation devrait baisser de 1,4 %, en 2023 ce qui pourrait représenter la première contraction depuis 2013.

► Le stock de prêts aux entreprises a augmenté de 7,8 % au troisième trimestre 2022, hausse la plus importante, hors période de pandémie, depuis 2008. En comparaison, la croissance des prêts a été en moyenne de 4,8 % entre 2015 et 2019. Néanmoins les prêts aux entreprises devraient reculer de 2,5 % en 2023, marquant leur première baisse en 14 ans.

► Un retour à la croissance est attendu pour toutes les formes de prêts en 2024 de 2,6 % (croissance des prêts hypothécaires de 1,9 %, croissance du crédit à la consommation de 2,1 % et croissance des prêts aux entreprises de 3,4 %). Le total des prêts devrait augmenter de 3,4 % en 2025.

« La forte progression du BNPL e-marchants illustre bien une situation tendue au sein des ménages, avec une perspective sur le BNPL asynchrone dans les applications. Mais cela touche également le crédit affecté, avec en réponse à un pouvoir d'achat sous tension, une hausse du coût du risque avec une augmentation du volume de transactions et cela augure aussi d'un mouvement plus large de positionnement des retailers et marques dans les services financiers intégrés dans leurs plateformes et parcours » observe Pierre Borg, associé en charge du marché Banking & Capital market chez EY.

À propos d’EY

La raison d’être d’EY est de participer à la construction d’un monde plus équilibré, en créant de la valeur sur le long terme pour nos clients, nos collaborateurs et pour la société, et en renforçant la confiance dans les marchés financiers. Expertes dans le traitement des données et des nouvelles technologies, les équipes EY présentes dans plus de 150 pays, contribuent à créer les conditions de la confiance dans l’économie et répondent aux enjeux de croissance, de transformation et de gestion des activités de nos clients. Fortes de compétences en audit, consulting, droit, stratégie, fiscalité et transactions, les équipes EY sont en mesure de décrypter les complexités du monde d’aujourd’hui, de poser les bonnes questions et d’y apporter des réponses pertinentes.

Cette publication a valeur d’information générale et ne saurait se substituer à un conseil professionnel en matière comptable, fiscale, juridique ou autre. Pour toute question spécifique, veuillez-vous adresser à vos conseillers.

La raison d’être d’EY est de participer à la construction d’un monde plus équilibré, en créant de la valeur sur le long terme pour nos clients, nos collaborateurs et pour la société, et en renforçant la confiance dans les marchés financiers. Expertes dans le traitement des données et des nouvelles technologies, les équipes EY présentes dans plus de 150 pays, contribuent à créer les conditions de la confiance dans l’économie et répondent aux enjeux de croissance, de transformation et de gestion des activités de nos clients. Fortes de compétences en audit, consulting, droit, stratégie, fiscalité et transactions, les équipes EY sont en mesure de décrypter les complexités du monde d’aujourd’hui, de poser les bonnes questions et d’y apporter des réponses pertinentes.

Cette publication a valeur d’information générale et ne saurait se substituer à un conseil professionnel en matière comptable, fiscale, juridique ou autre. Pour toute question spécifique, veuillez-vous adresser à vos conseillers.

Actus AssurTech / InsurTech

Actus AssurTech / InsurTech